I aktiefonden Europa Small Cap Aktier søger de efter kvalitet forstået som selskaber, der over lang tid har vist evnen til at skabe aktionærværdi. Det betaler sig på den lang bane.

Hvordan finder man vej til et fornuftigt aktieafkast på europæiske small cap aktier i en tid med triste vækstrater, nervøse finansmarkeder og generelt høje priser på aktiver?

Spørger man forvalterteamet bag BankInvests aktieafdeling Europa Small Cap Aktier er svaret: Hold dig til kvalitet, find de oversete aktier og undgå at betale en for høj pris på investeringstidspunktet, forklarer chefporteføljeforvalter Alexander Kokfelt, og uddyber:

"Vi går udelukkende efter selskaber, der gennem deres livscyklus har bevist, at de kan tilføre betydelig aktionærværdi. Når vi kaster blikket ud over alle europæiske small cap aktier, er det under hver fjerde selskab, som evner at skabe vedvarende aktionærværdi. Derfor er kvalitet gatekeeperen til vores portefølje. Kvalitet definerer, hvad vi skal købe. Derefter kommer spørgsmålet om, hvornår vi skal købe. Det er den anden del af strategien, hvor vi vurderer, hvornår prisen er rigtig."

BankInvests forvaltertrio på Europa Small Cap Aktier består af Chefporteføljeforvalter Alexander Kokfelt, seniorporteføljeforvalter Jonas Linding Fredberg og porteføljeforvalter Christopher Kjær Hansen. Foto: Ricky Molloy.

Universet

95% af de 8700 børsnoterede virksomheder i Europa er small caps, defineret som selskaber med en markedsværdi under 5 milliarder euro. I dette store felt fokuserer BankInvest på de lidt mindre selskaber med en markedsværdi på fra 100 millioner og op til 3 milliarder euro.

Det reducerer udbuddet til cirka 3.300 selskaber, som for en stor dels vedkommende frister en relativt anonym tilværelse uden for analytikernes bevågenhed. 25% af de europæiske small cap aktier har således ingen analytikerdækning og yderligere 20 % følges meget overfladisk. Det rummer en betydelig fare for at overse potentialet i ”små” europæiske selskaber, der i parentes bemærket er større end hovedparten af danske børsnoterede virksomheder. Og oversete selskaber er lig med muligheder:

"Markedet undervurderer generelt den langsigtede værdiskabelse i højkvalitetsselskaber. Når vi opdager en kvalitetsaktie, som vi vurderer er forkert prissat i forhold til den værdi, vi kan regne os frem til, stiller vi spørgsmålet: hvorfor? Her kan en årsag være, at markedet simpelthen undervurderer en fundamentalt solid forretningsmodel. Hvis selskabet ikke følges fast af analytikere, som jævnligt går virksomheden efter i sømmene og stiller spørgsmål til ledelsen, kan den skæve prissætning stå på længe. Vi ser jævnligt, at to ret ens kvalitetsselskaber kan være forskelligt prissat, alene, fordi det mindre selskab flyver under analytikernes og investorernes radar", siger seniorporteføljeforvalter Jonas Linding Fredberg, der sammen med Alexander Kokfelt og porteføljeforvalter Christopher Kjær Hansen udgør BankInvests forvaltertrio på Europa Small Cap

Ringkjøbing Landbobank det aktuelle danske islæt i porteføljen på godt 50 europæiske small cap aktier. PR-foto.

Det gode selskab

Et kvalitetsselskab tjener naturligvis penge, men det er kun én af mange parametre, som skal være opfyldt for at komme i betragtning til BankInvests portefølje.

Selskabet skal for det første have en velafprøvet forretningsmodel. Afkastet på den investerede kapital (ROIC) skal være højt, og selskabet skal generere et cash flow, som kan geninvesteres og skabe et attraktivt afkast, der øger selskabets værdi med mindst 8 % om året. Langt de fleste kandidater har over ti års historik inden for deres industri. Og så skal der være penge i kassen; selskabet skal kunne fremvise et positivt frit cash flow over en længere årrække samtidig med, at gælden skal være lav.

"Vi vil helst have selskaber med lav gæld. Den finansielle gearing blandt selskaberne i vores portefølje er kun halvt så stor som i det samlede small cap indeks. Høj gæld er gift for mindre virksomheder, så den paramter er vi er meget fokuserede på", siger Alexander Kokfelt.

Bedre indtjeningsmuligheder

Den typiske kvalitetsvirksomhed (eller compounder, som det hedder på investorslang) opererer typisk på et nichemarked med gode vækstmuligheder mange år frem. Den findes især inden for teknologi, healthcare, industri og forbrugsvarer, men ikke kun. Og så har den ofte bedre forudsætning for at øge indtjeningen end mange large cap selskaber.

"Mange store selskaber, som baserer forretningen på et fuldt opdyrket marked eller måske et tidligere statsmonopol, kan have svært ved at øge indtjeningen yderligere. Her kan de rigtige small cap kvalitetsaktier ofte være mere attraktive i forhold til de langsigtede indtjeningsmuligheder", siger Jonas Linding Fredberg.

Tallene er enige. I 2019 ser Bloomberg en indtjeningsvækst for europæiske small caps under ét på 11% mod 9% for large caps. Til sammenligning forventes en indtjeningsvækst på 14% blandt small cap aktierne i BankInvests portefølje.

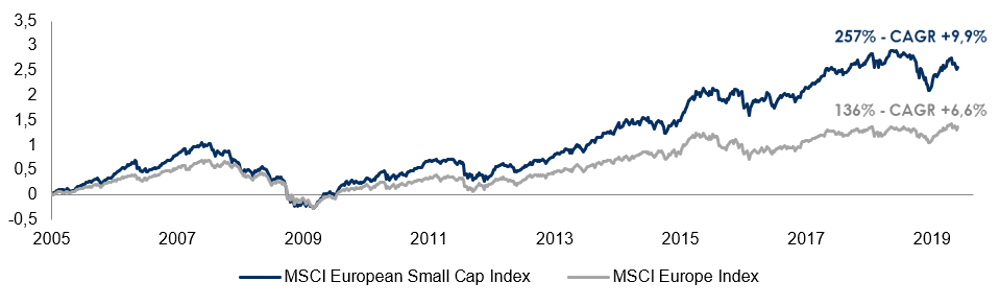

Den højere indtjening kan direkte aflæses i afkastet på europæiske small cap aktier, der siden finanskrisen støt har udbygget afkastforspringet i forhold til europæiske large cap.

Europæiske small cap aktier har siden finanskrisen støt udbygget afkastforspringet i forhold til europæiske large cap. (Klik på grafen for højere opløsning).

Hvad er bedst?

Som altid kommer det højere forventede afkast med en højere volatilitet. Small cap aktier er generelt mere følsomme end de helt store selskaber. De mindre selskaber opererer ofte i nicher eller på regionale markeder, som kan opleve isolerede økonomiske tilbageslag. Likviditeten i aktien er også mindre, og kursbevægelserne ofte større.

"Når der er færre investorer, skal der mindre til at rykke på kurserne ved køb og salg. Men man kan i høj grad diskutere, hvor den langsigtede risiko er størst: I et stort selskab med beskeden vækst, eller et mindre, gældfrit selskab med en super forretningsmodel? Når vi taler om den fundamentale risiko, arbejder vi udelukkende med selskaber, som har bevist, at de kan skabe værdi for investorerne. Det er det afgørende", understreger Alexander Kokfelt.

Verden støjer – hvad betyder det?

Handelskrig, Brexit og krigstrusler i Golfen. Der er for tiden rigeligt at være bekymret for på aktiemarkedernes vegne, men det giver ikke svedige håndflader blandt porteføljeforvalterne. Her er støj lig med muligheder. Chefporteføljeforvalter Alexander Kokfelt:

- Når du investerer i aktier, er den overordnede makroøkonomiske udvikling en risikofaktor som alt andet. Vi investerer aldrig i aktier på gætteri om en eller anden makroøkonomisk udvikling. Vi vurderer på scenarierne, når de opstår, og prøver at være så faktabaserede som overhovedet muligt.

- Støj rummer jo også muligheder. Usikkerhed kan gøre et i øvrigt fremragende selskab så billigt, at der bliver en interessant langsigtet case. Usikkerhed kan omvendt også øge den fundamentale risiko i et selskab så meget, at vi vælger det fra. Et selskab med stor omsætning i Kina kan fx risikere at få det svært som følge af handelskrigen.

Flot 2019

Europa Small Cap har indtil videre haft et flot 2019.

Ultimo juni lå afkastet på godt 21 procent, cirka 5,5 procentpoint over benchmark. Formuen er på ca. 1,7 mia. kroner.